李寧,從“一切皆有可能”到“一切需要重來”?

圖片來源:unsplash

編輯丨董金鵬

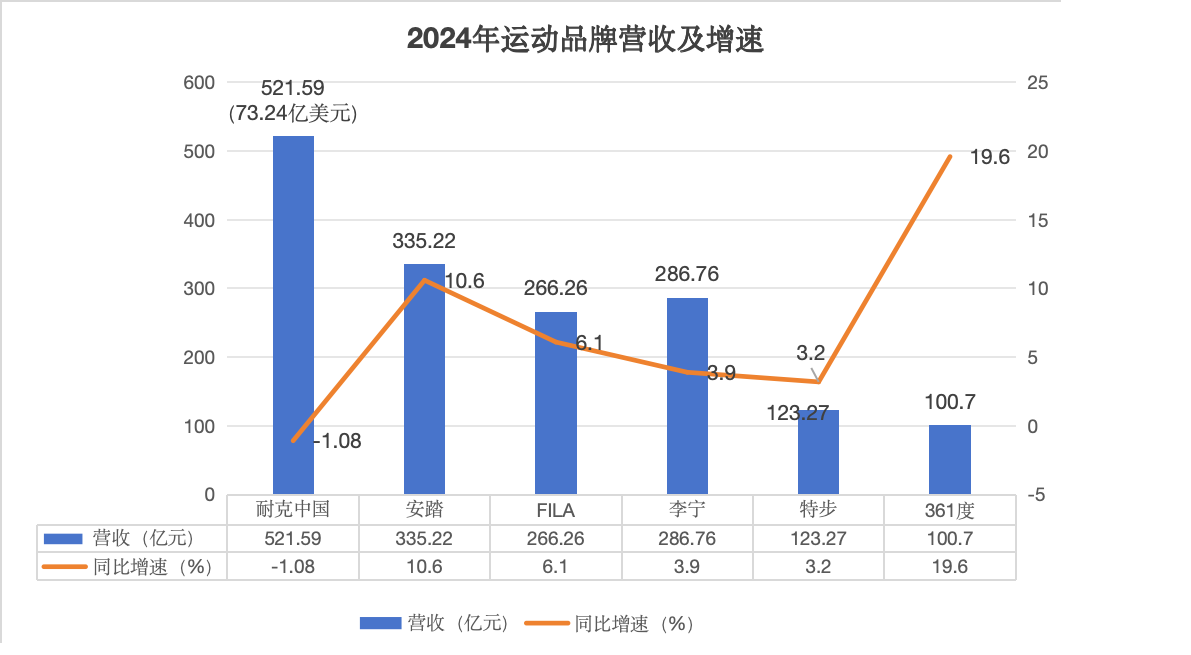

中國運動鞋服品牌里,李寧最后一個公布2024年財報業(yè)績。361度營收首破百億元大關(guān),特步凈利潤增長20%創(chuàng)歷史新高,安踏和亞瑪芬共創(chuàng)千億元體育用品集團,而李寧交出一份“喜憂參半”的年度成績單。

-

增收不增利——2024年營收上漲3.9%至286.76億元,其中電商業(yè)務(wù)收入增長10%,成為增長最快的渠道,而直營渠道收入從2023年69.07億元下降至68.83億元;凈利潤同比下降5.5%至30.13億元。

-

二級市場股價異動——市場聞風(fēng)而動,投資者再也按耐不住了。3月28日開盤,李寧港股股價快速下跌,3分鐘內(nèi)跌幅達4.07%,今日最新市值僅為413億港元。這與2021年高峰時期(市值約2800億港元)相比,市值蒸發(fā)超2300億港元,跌幅達85%。

近年來,四大國產(chǎn)運動品牌市值均有回調(diào),其中李寧跌幅最大。2021年,安踏市值達到5000億港元,如今跌至2400億港元左右,跌幅超50%。同年特步市值達到429億港元,如今僅剩約140億港元,跌幅近70%。而361度的市值巔峰,則出現(xiàn)在2025年財報發(fā)布當天,營收破百億后,市值也達到100.9億港元新高峰。

曾幾何時,李寧通過創(chuàng)新設(shè)計、國潮年輕化和專業(yè)化產(chǎn)品布局,再加上因疫情后運動消費回暖,成功實現(xiàn)業(yè)績加速增長。2021年,李寧營收226億元,凈利潤40億元,一度被稱為“國貨之光”。

但好景不長,很快迎來下滑。行業(yè)內(nèi)人士將此總結(jié)為“成也國潮,敗也國潮”。國潮情緒驅(qū)動下的李寧品牌轉(zhuǎn)型,為何不那么成功?參照國內(nèi)外運動品牌的增長路徑,市值跌幅最大的李寧,面向未來有何新解法?

除了貴和國潮,你對李寧的印象還有啥?

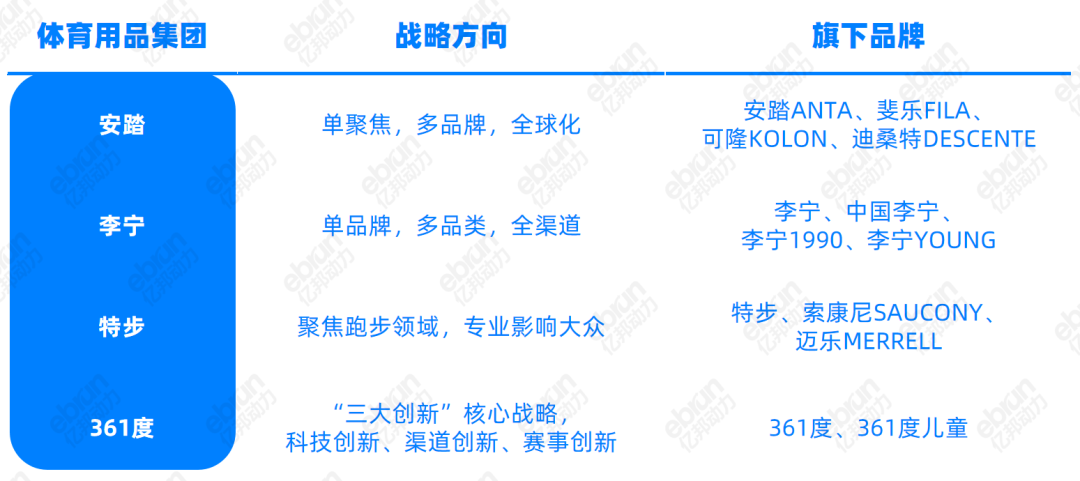

每當談到李寧的沉浮史,總有觀察者將其歸咎于“單品牌”戰(zhàn)略的失誤。與安踏、特步的多品牌戰(zhàn)略不同,李寧多年來貫行的是“單品牌、多品類、全渠道”戰(zhàn)略。前者似乎與定位理論創(chuàng)始人特勞特的判斷,即“品牌延伸每增加一個品類,消費者記憶強度就衰減30%”,一開始就背道而馳。

李寧是耐克路線的追隨者。耐克集團營收超500億美元,耐克品牌占絕對主導(dǎo)地位。這在一定程度上說明,李寧遠未觸及單品牌戰(zhàn)略下增長的天花板,其業(yè)績大幅下滑不應(yīng)該歸結(jié)于此。

與其將失誤歸于單品牌戰(zhàn)略,不如說李寧的品牌價值內(nèi)涵較為模糊。

成立于1990年的李寧,至今品牌口號和Logo就已更換過3次。最早的口號是“一切皆有可能”,2010年CEO張志勇主導(dǎo)年輕化和高端化改革后,更換為“Make The Change”,也改了Logo,強化運動感與現(xiàn)代感。2015年,李寧重啟“一切皆有可能”,也改回舊Logo版本。

更換品牌口號和Logo只是縮影,背后是激進、頻繁變革導(dǎo)致品牌定位模糊和市場認知混亂。對比來看,耐克幾十年將運動精神融入品牌靈魂,通過“Just Do It”這一標志性口號,激勵全球消費者投身運動、挑戰(zhàn)自我極限。消費者一想到耐克,就會有明確的認知。

2012年前后,李寧的庫存危機,也是換標所致。老標商品成為庫存,需在較短時間快速清理;而新標商品大幅提價,直接結(jié)果是性價比優(yōu)勢消失,導(dǎo)致李寧在三四線市場失去競爭力。與換標幾乎同時,李寧試圖整合國內(nèi)低效零售商,而在香港、美國等地區(qū)開店,這進一步造成經(jīng)銷商庫存積壓,導(dǎo)致2012年后大量關(guān)店。

類似問題,也困擾著李寧公司旗下子品牌,比如李寧、中國李寧、李寧1990、LNG和李寧YOUNG等。億邦動力的消費者調(diào)研發(fā)現(xiàn),幾乎很少有人準確說出李寧子品牌之間的區(qū)別。子品牌定位界限模糊,讓人難以明確品牌核心價值。

這一點也常被拿來與安踏對比。安踏集團旗下不同品牌,瞄準不同市場,都有著清晰定位。提到大眾運動品牌“安踏”,大家會想到“國貨”、“性價比高”,說到時尚運動品牌“FILA”,消費者會關(guān)聯(lián)上自己喜歡的明星,對品牌的評價是“設(shè)計好看,有潮流感,舒適”。

但李寧留給人們印象,往往是“貴”、“國潮”和“網(wǎng)紅”等。億邦動力發(fā)現(xiàn),有關(guān)這些李寧子品牌的故事,幾乎都發(fā)生在2018年國潮風(fēng)起之后,也能夠解釋這些標簽形成的原因。

李寧先是在2018年和2019年,相繼登上紐約和巴黎等主流時裝周的走秀舞臺,憑借“國潮”迅速走紅。“新疆棉事件”期間,李寧把“新疆棉”寫在標簽上,在全民支持國貨的熱潮下迎來高光時刻,營收和利潤雙豐收。2021年,李寧營收首次突破200億元,同比增長56%,凈利潤達40億元,同比增長136%,創(chuàng)下上市以來增速最快。在資本市場上,2021年李寧走向2800億港元的市值巔峰。

在市場的一路熱捧中,李寧開始推進高端化轉(zhuǎn)型——2018年推出高端時尚子品牌“中國李寧”、專業(yè)運動童裝品牌“李寧YOUNG”,2021年成立獨立高級運動時尚品牌“李寧1990”。

高端品牌,需要高端產(chǎn)品支撐,而高端產(chǎn)品需要更高的附加值,其中就包括調(diào)性、設(shè)計和科技等因素。但在感受到足夠的附加價值之前,中國消費者對中國李寧、李寧1990等品牌已形成“越來越貴”的印象。據(jù)不完全統(tǒng)計,從2019年到2022年,李寧在天貓上的商品均價提升了40%。

此前外界對李寧的感知是,設(shè)計能力突出,但近幾年頻繁出現(xiàn)“失誤”,拉低品牌溢價。2022年,李寧的冬季棉服新品,無論是顏色還是款式都被指像日本軍服,引發(fā)國民負面情緒。類似的事情不止一次,比如被大家吐槽丑到爆炸的“番茄炒蛋”外套配色、時裝周設(shè)計元素被指抄襲多等等。

將中國元素與其設(shè)計相結(jié)合,有一定特色,但中國李寧始終難以塑造高端感和高原創(chuàng)水平的設(shè)計,讓越來越多消費者認為“不值”。對一個購物預(yù)算1000元的消費者,為什么要買李寧,而不買耐克、阿迪達斯呢?除了消費民族情緒,李寧在產(chǎn)品本身上暫未找到理由,起碼是在設(shè)計能力上未能說服消費者。

轉(zhuǎn)向高毛利與潮流營銷,研發(fā)投入不足錯失新趨勢

與其他消費品不同,運動戶外行業(yè)有一定的科技屬性。在漫長的經(jīng)濟周期里,品牌或產(chǎn)品的專業(yè)屬性越強,抗周期能力也就更強。具體到品類上,行業(yè)已呈現(xiàn)出“運動休閑品類需求減弱,專業(yè)功能性產(chǎn)品更具韌性”的趨勢。

行業(yè)人士通常認為,運動鞋的專業(yè)科技屬性要比服裝更濃。這一點在2024年多家企業(yè)的財報中得到印證。過去一年,特步國際服裝收入同比2023年下滑了5.7%,而鞋履收入仍然穩(wěn)健增長15.9%。安踏鞋類收入增長幅度(15.3%)要比服裝(12.3%)更高,361度成人鞋類收入漲幅(22.1%)也比服裝收入漲幅(15.1%)高出不少。

正因如此,專業(yè)性和技術(shù)先進性也是運動品牌比拼的關(guān)鍵點,尤其是鞋類。李寧的研發(fā)費率,2021年至2024年的依次為1.8%、2.1%、2.2%、2.3%。盡管在2021年營收與市值暴漲之后,逐年有所提升。但與之形成對比的是,安踏的研發(fā)費率近5年一直維持在2.3%至2.8%之間,耐克、阿迪達斯的同期研發(fā)費率均在5%-10%之間。

低研發(fā)投入,直接導(dǎo)致產(chǎn)品科技含量不足,很難接受市場考驗。拿運動鞋的核心科技來說,前兩三年李寧以“?(bèng)科技”為主,與競爭對手未形成差異化優(yōu)勢,在關(guān)鍵性能上甚至落后于安踏(氮科技)、匹克(態(tài)極)等競品。

匹克在“態(tài)極”技術(shù)支持下,鞋材料可根據(jù)運動狀態(tài)智能調(diào)節(jié)軟硬度(突破時變硬提供反饋,落地時變軟緩沖),使緩震效率與運動場景高度匹配。而李寧“?科技”僅強調(diào)在-40℃極寒下保持回彈性,但未提及智能響應(yīng)能力,且適用場景相對單一,難以滿足復(fù)雜運動需求。

這種對比,還可以從“核心技術(shù)在緩震、回彈方面的數(shù)值提升”得以體現(xiàn)。據(jù)官方介紹,安踏的“氮科技”采用氮氣發(fā)泡PEBA材料、A-FlashFoam蟲洞科技分別明顯提升產(chǎn)品性能20%(回彈)和66%(緩震)。而李寧“?科技”雖強調(diào)“高回彈性”和動態(tài)耐久性(變形量僅0.74%),但未公開具體回彈數(shù)值提升情況,常被外界認為科技含量不夠。

和鞋一樣,李寧在服裝的科技應(yīng)用也十分有限。此前,李寧服裝產(chǎn)品多聚焦外觀設(shè)計,功能性面料(如溫控、透氣)開發(fā)不足,未能滿足專業(yè)運動場景需求。巴黎奧運會上,中國乒乓球隊隊員身著“李寧”品牌的專業(yè)運動服“龍服”參加比賽,卻被一些網(wǎng)友質(zhì)疑服裝吸汗性差,汗?jié)窈缶o緊地貼在運動員身上,李寧品牌也被“罵”上微博熱搜。

究其原因,2018年在紐約時裝周爆紅后,李寧正式轉(zhuǎn)向潮流化營銷,時尚類SKU占比從30%升至50%,服裝收入占比逐漸超過鞋類,2021年最高時達到52.4%,高出鞋類約10個百分點。當李寧向高毛利的潮流產(chǎn)品傾斜時,安踏、特步等卻在不斷聚焦專業(yè)運動,用核心科技創(chuàng)造出一個又一個大單品。

曾經(jīng)的優(yōu)勢品類“籃球鞋”,李寧也在不斷丟失市場份額。李寧韋德經(jīng)典系列雖曾因“WOW6”設(shè)計爭議引發(fā)關(guān)注,但后續(xù)缺乏突破性技術(shù)更新,用戶投訴“開膠、斷面”等問題頻發(fā)。近幾年來,李寧缺少在奧運會等國際頂級賽事上的贊助和曝光,使得其專業(yè)籃球鞋品類節(jié)節(jié)敗退。

反觀安踏,70%的鞋類產(chǎn)品都應(yīng)用了核心“氮科技”,通過贊助NBA球星克萊·湯普森(KT系列)、冬奧會等頂級IP,強化專業(yè)運動品牌形象,不斷搶占市場份額。2023年,新任CEO徐陽上任后,安踏拿下了NBA超級球星凱里·歐文的簽約合作,發(fā)布聯(lián)名款歐文系列籃球鞋,在各個渠道接連售罄。

改變悄然發(fā)生,多元競爭仍在繼續(xù)

運動行業(yè)有封閉性,競爭較為多元,并非品牌戰(zhàn)略定位正確、渠道領(lǐng)先或者單一技術(shù)領(lǐng)先就可以完成長期超越。反之同理,李寧要想實現(xiàn)觸底反彈,也要從這些方面著手。

經(jīng)歷大起大落后,李寧已開始一系列刀刃向內(nèi)的自我改革。此前財報會議中,聯(lián)席CEO錢煒強調(diào)“專業(yè)運動是核心”,將中國李寧(時尚運動產(chǎn)品)收入占比控制在5%以內(nèi),集中資源發(fā)展籃球、跑步等核心品類。

已經(jīng)發(fā)生的變化是,2024年李寧年報顯示,更具專業(yè)科技含量的鞋類收入占比已達49.87%,而服裝收入同比下降2.9%,其占總營收的比例與鞋類占比已拉開約7%的差距。

李寧還在專業(yè)科技上不斷努力。去年,李寧發(fā)布鞋產(chǎn)品中底科技“超?”,由“?科技”在6年里升級4次而來,已成功找到技術(shù)差異點所在。即通過材料和工藝制備技術(shù)雙向創(chuàng)新,超?材料的能量回歸率高達89%,能夠有效減少跑跳運動中的能量損失。

與此同時,“超?”在回彈、耐久方面的性能也十分卓越。超?的彈輕比高達1271.42,做到了鞋材高回彈;經(jīng)過4萬次動態(tài)壓縮測試(相當于2場馬拉松或10余場籃球賽的強度),放置24小時后,變形量僅為0.74%,而傳統(tǒng) EVA材料變形量約20%。

此外,2023年全新發(fā)布“碳核芯”助力系統(tǒng)和GCU地面控制系統(tǒng),其中碳核芯助力系統(tǒng)還獲得了“2024年德國iF設(shè)計獎”。2024年7月,中國李寧還推出“剏”設(shè)計師平臺,為運動休閑業(yè)務(wù)儲備優(yōu)質(zhì)新潮的設(shè)計力量。

不止是李寧,市場環(huán)境改變正在悄然發(fā)生。李寧的競爭對手,也在不斷積蓄力量。2024年,繼跑步、籃球等核心運動外,跳繩、戶外、滑雪是安踏、特步、361度們找到的新增長運動場景,試圖圍繞細分運動培育新藍海市場。

361度兒童跑鞋升級迭代拳頭科技彈力簧科技、氫氧科技,新增軟彈柱科技、減震膠科技等創(chuàng)新運動科技,聚焦跳繩、跑步、籃球等不同運動場景,推出了“彈力簧跑鞋4.0”“颴風(fēng)籃球鞋”及“閃羚5.0跳繩鞋”等,不斷夯實著“青少年運動專家”定位。

安踏集團旗下迪桑特和可隆,則將目光瞄準滑雪和戶外運動。2024年,可隆戰(zhàn)略性擴大鞋商品占比,并聚焦徒步與露營兩大核心戶外場景推出了一系列標志性鞋商品,包括MOVE ALPHA徒步鞋及KS-2000跨世徒步鞋系列。迪桑特DESCENTE在高端滑雪和高端高爾夫兩大賽道努力深耕,去年超輕羽和跑步系列突破性專業(yè)技術(shù)創(chuàng)新已取得成果。

在線下,運動品牌也卷出新高度,從去經(jīng)銷商、強調(diào)直營的DTC改革,深化到“門店千人千面”,在普通店型之外,要求店鋪面積更大、針對的目標人群更為精準。行業(yè)趨勢演變過程是,從品牌在不同城市復(fù)制同一種店,發(fā)展為到不同城市開出不一樣的店。

安踏的線下門店店型最為豐富。安踏主品牌將線下門店劃分為競技場級(Arena)、殿堂級(Palace)、精英級(Elite)、標準級(AES)與基礎(chǔ)級特色小店(AS)五個等級,從而覆蓋不同的消費群體。在此基礎(chǔ)上,“安踏冠軍”店全面轉(zhuǎn)向戶外,還特別開設(shè)了綜合性品牌集合店“超級安踏”(運動界的優(yōu)衣庫),以及聚焦中高端潮鞋的SNEAKERVERSE(SV安踏作品集)。有數(shù)據(jù)顯示,部分“超級安踏”門店的店效已達傳統(tǒng)門店的三倍。

當行業(yè)陷入一線城市點位競爭時,361度在三、四線市場劃出一條陡峭的增長曲線。去年361度的5750家門店里,75.9%的門店持續(xù)深耕三線及以下城市,單店面積從2023年的138㎡擴張至149㎡,持續(xù)開大店、開形象店。

去年12月,首家361度超品店(主打極致性價比)落地河北石家莊,之后分銷商迅速在廣東省惠州市、四川省成都市及廣西省南寧開設(shè)3家361度超品店。超品店作為新興渠道形態(tài),旨在建立極致性價比的運動產(chǎn)品自選模式,捕捉新的市場機會。

特步集團旗下,去年營收首超10億元的索康尼,在中國內(nèi)地有145家門店。去年新增門店中,有兩家店的存在較為特別——9月開設(shè)的深圳概念店和11月新開的北京城市體驗店。

深圳概念店以全新的“裂變月球”視覺空間設(shè)計,展示出其核心的跑鞋科技,并向1965年宇航員穿著索康尼太空鞋完成首次太空漫步的歷史性時刻致敬。北京城市體驗店的店鋪入口處的設(shè)計延續(xù)月球的概念,并融入北京標志性跑步路線,打造沉浸式購物體驗空間。

從國內(nèi)比拼到國外,出海成為運動品牌們新增量來源。東南亞市場通常是最先進駐的市場,2024年安踏在東南亞國家的門店已超200家,3月依靠歐文系列第二代球鞋的發(fā)售,逐漸在歐美市場占有一席之地。361度在海外地區(qū)共開設(shè)了1365個線下銷售網(wǎng)點,2025年1月還在馬來西亞吉隆坡開設(shè)海外首家直營店。

在中國萬億體育用品市場中,當前的品牌集中度仍較低,絕對的王者龍頭還未成定局,這也為正在努力中的安踏、李寧、特步和361度們提供了無限的機遇。面向未來,體育用品行業(yè)的競爭仍在繼續(xù),未來的勝者一定屬于技術(shù)、渠道、服務(wù)、營銷等全方位綜合能力領(lǐng)先者。

本文轉(zhuǎn)載自億邦動力(ID:iebrun)已獲授權(quán),版權(quán)歸億邦動力所有,未經(jīng)許可不得翻譯或轉(zhuǎn)載。

《2024中國消費品牌增長力白皮書》現(xiàn)貨熱銷中,398元包郵到家!

過去一年,全球消費市場在經(jīng)歷經(jīng)濟波動的挑戰(zhàn)與技術(shù)迭代的帶來的機遇與變革后,呈現(xiàn)出前所未有的復(fù)雜性,在整體增速放緩的表象下,大量結(jié)構(gòu)性機會仍待挖掘。當前,企業(yè)既需應(yīng)對短期生存壓力,又需布局長期價值,面臨的挑戰(zhàn)難度加碼。順應(yīng)趨勢、重塑心力,將會成為消費企業(yè)的核心戰(zhàn)略。

《2024中國新消費品牌增長力白皮書》以8000+消費者調(diào)研、100+專家智囊、3000+家企業(yè)的深度剖析為基石,從八大維度解碼市場本質(zhì),于六大視角錨定未來趨勢。這份20萬字的專業(yè)報告將成為消費產(chǎn)業(yè)迭代的“晴雨表”,也會是企業(yè)突破存量困局、重塑增長動能的戰(zhàn)略指南。

點擊此處或下方圖片即可購買,包郵到家!

好文章,點個贊

版權(quán)提示

轉(zhuǎn)載第一財經(jīng)商業(yè)數(shù)據(jù)中心原創(chuàng)稿件,請于文首標明來源、作者,并保持文章完整性。非第一財經(jīng)商業(yè)數(shù)據(jù)中心原創(chuàng)稿件,未經(jīng)許可,任何人不得復(fù)制、轉(zhuǎn)載、或以其他方式使用。如需轉(zhuǎn)載或以其他方式使用稿件內(nèi)容,請聯(lián)系CBNData客服DD-4(微信ID:CBNDataDD4)